今週はCPI発表というメインイベントがあり、予想値より数値が悪化した為、マーケットが好感し、各指標は急騰した。

今回は、結果としてITMになるポジションも無く、何とか乗り切れた格好だが、反省点もある。 それを振り返ってみたいと思う。

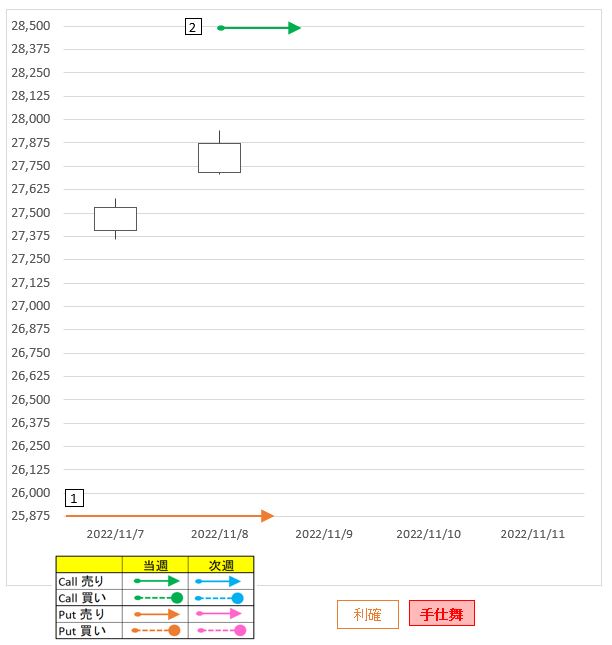

2022年11月限月の足跡は以下の通り。

11/4 金曜日 ~前週での仕込み~

10月第4週限月では、仕込んだオプション数は少ないのに利益的に大きかった。

それは、

- 前の週に”オプション売り”仕込むことにより、ATMから離れた位置でかつ高めのオプションプレミアム額が享受できた。

- 余計なオプションの売り買いをしなかった。

ことに尽きる。

そこで、11月限月もそれに倣い、恐らく到達しなさそうな権利行使価格で、オプションプレミアムがそこそこのものを選んで仕込むことにした。

①22-11 P 25,875 売 32円 1枚

11/7 月曜日 ~本人が休みの為放置~

週末から月曜日にかけて、近場に旅行に行っていた。 ちらちらと相場を見ていたが、危なっかしい展開もなさそうだったので、そのまま放置していた。 (日経平均は底堅そうだったし、CPIを前にしてそれほど大きな変動は無いだろうと思っていたこともある。)

11/8 火曜日 ~予想変動範囲の外にオプションを仕込む~

日経平均の変動予想範囲を自分なりに考えて設定してみた。(「2022年11月限月 日経平均変動幅を予想」を参照のこと) その考えに沿って、オプションを仕込むことにした。

日経平均が上昇基調に有ったため、今週の日経平均変動範囲の上限である、28,500円に「コール売」を仕込もうと考えた。 妥当なオプションプレミアムとして、40円超えはほしいと思ったので、41円で指値を入れていたところ、うまい具合に引っかかった。

②22-11 C 28,500 売 41円 1枚

②の41円は今週のC 28,500円で一番高いオプションプレミアムだったのでラッキーだった。

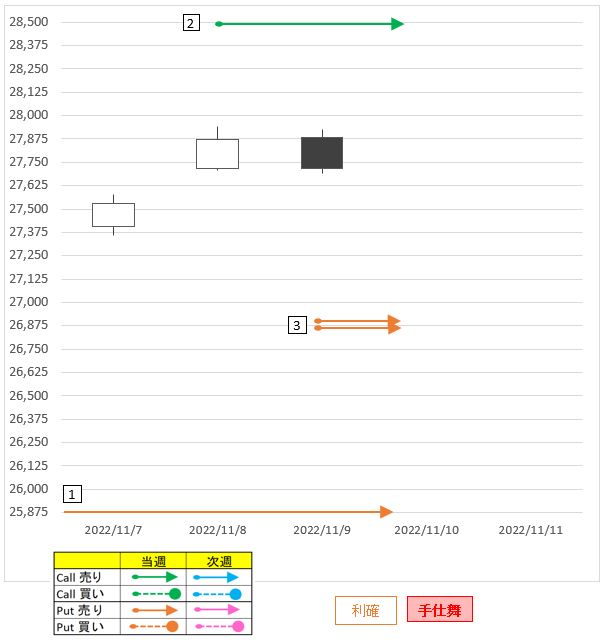

11/9 水曜日 ~日経平均足踏み状態~

日経先物では一時28,000円にタッチする勢いだったが、ここで勢いが衰えた。

もう水曜日なので、売りポジションを仕込むとすれば、今日しかない。

プット側で仕込もうかと思っていたが、CPIショックで下落したとしても、耐えれるポジションであることが必要。 よくよく考えて、27,000円は切らないだろうと想定し、

③ 22-11 P 26,875 売 16円 2枚

を仕込んだ。

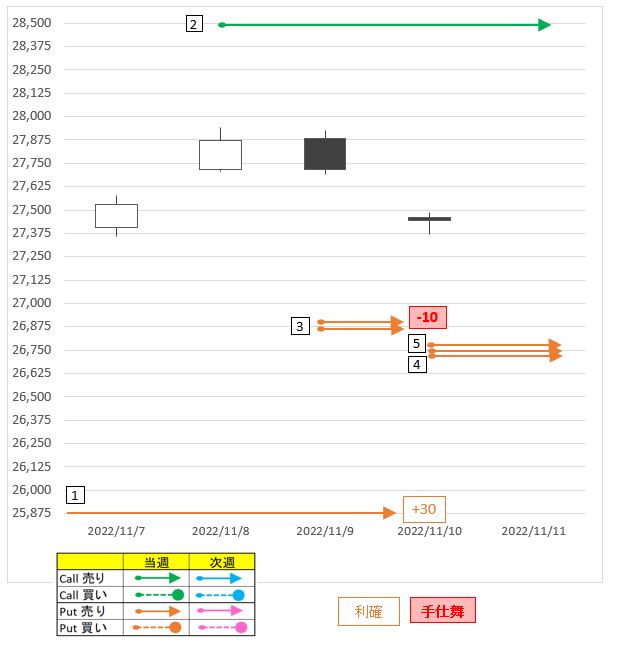

11/10 木曜日 ~取引最終日で失速~

27,600円程度で推移するかと思っていた日経平均だが、米国中間選挙の様子が思わしくない(共和党の調子が良くない)影響を受けて、二段程下がった。

先ずは、オプションプレミアムがほとんど0に近かった、「P 25,875売」を利確。

① 22-11 P 25,875 売 32円 1枚 → 2円で利確 (+30,000円の利益)

そして

④ 22-11 P 26,750 売 14円 1枚

にロールアップをした。

27,300~27500円の間で日経平均は推移しており、通常であれば、昨日仕込んだ「P 26,875売」はまだ安全圏なので、特にメンテナンスが必要な状態ではなかった。

ただ、今日が取引最終日で、その夜にCPIの発表がある。 もしCPIの結果を嫌気されて株価が下がった場合、27,000円を突き破る可能性も否定できない。 そこで、

③ 22-11 P 26,875 売 16円 2枚

→ 21円で手仕舞い(-10,000円の損失)

⑤ 22-11 P 26,750 売 11円 2枚

にロールダウン

CPIの結果

CPIの結果は、先のブログでも書いた通り、前年比から鈍化し、予想値8.0%よりも下がったため、市場は好感した。

米10月CPI、前年比+7.7%に鈍化 2月以来の8%割れ

[ワシントン 10日 ロイター] – 米労働省が10日発表した10月の消費者物価指数(CPI、季節調整済み)は前年比伸び率が7.7%で9月の8.2%から減速し、ロイターがまとめた市場予想(8.0%)も下回った。インフレがピークアウトした兆しを示し、米連邦準備理事会(FRB)が利上げペースを落とす可能性がある。

前年比上昇率が8%を下回るのは2月以来。

前月比では0.4%上昇で9月と変わらず。市場予想は0.6%上昇だった。

3カ月連続で低下していたガソリン価格が上昇に転じたが、財のインフレは減速している。

変動の大きい食品とエネルギーを除くコア指数は前年比6.3%上昇。前月比では0.3%上昇で、9月(0.6%上昇)から伸びが鈍化した。市場予想は前年比6.5%上昇、前月比0.5%上昇だった。

ロイター通信より https://jp.reuters.com/article/idJPZON006OR2?il=0

その影響を受けて、米国市場のみならず日経平均も高騰。

何とSQ値は、28,225円 86銭であった。 想定を超える上昇幅だった。

考察と対策

ドキドキのCPI週だったが、何とか乗り切ってそれなりの利益を上げることが出来たと思う。

過去3週間のポジションを比較してみた。

10月第4週限月は、特殊だったと思うが、利益が大きかった理由は以下の通りかと思う。

- ATMから離れたところで高価なオプションプレミアムが仕込めた

- 日経平均の変動が比較的小さかった

- ポジションの入れ替え等によるロスがなかった

片や、11月第1週限月と11月限月における利益額については、共通点がある。

- 買いポジション挿入やロールダウンをしたことによって損失が出ている。(上の表の赤丸部分) これが無ければ、過去2週間はほぼ同じ利益(約10万円)になったと考えられる。

- ただし、FOMCやCPI等、経済指標が大きく動くイベントが、取引最終日以降に有ったため、リスクヘッジとしてのオプションのメンテナンスは必要だったと思う。

従い、もっとベストなやり方は有ったかもしれないが、過去2週間の取り組みそのものは、ベターだったのではないかと思う。 また、今週から始めた日経平均の変動幅予想も今回は良い方向で作用した。

(変動幅予想の結果・検証は別途投稿する予定。)

結果、11月限月におけるオプション売のポジショニングについては、CPIによる大きな変動(高騰)があったが、当初仕込んだポジションに引っかからずにSQを迎えることが出来た。

今回の教訓としては、以下の通り。

- オプションプレミアムが大きい内に、想定した日経平均の変動範囲外でオプション売を仕込む。

→ 日経平均の変動範囲の精度をどの様に挙げていくかが課題 - その後は、極力オプションを触らずに見守っていく。

→ 日経平均が急変した時にどうするかのルール作りとそのルールの遵守が課題。

一度、自分が決めたことを取りまとめる必要がありそうだ。

コメント欄